วีระวัฒน์ ภัทรศักดิ์กำจร

อาจารย์ประจำคณะเศรษฐศาสตร์ มหาวิทยาลัยธรรมศาสตร์

ประกาศคณะกรรมการนโยบายการเงินการคลังของรัฐลงในราชกิจจานุเบกษา ลงวันที่ 22 กันยายน พ.ศ. 2564 เพื่อเปลี่ยนแปลงความข้อความเพียงเล็กน้อย จาก “สัดส่วนหนี้สาธารณะ ต่อผลิตภัณฑ์มวลรวมในประเทศ ต้องไม่เกินร้อยละหกสิบ” เป็น “ร้อยละเจ็ดสิบ” แต่นับเป็นการเปลี่ยนแปลงครั้งสำคัญในประวัติศาสตร์การบริหารหนี้สาธารณะของประเทศไทย เพราะสัดส่วนก่อนหน้าการเปลี่ยนแปลงนี้บังคับใช้มานานนับทศวรรษ

SDG Insights ในวันนี้ อาจารย์วีระวัฒน์ ภัทรศักดิ์กำจร ประจำคณะเศรษฐศาสตร์ มหาวิทยาลัยธรรมศาสตร์ เขียนถึงการขยายเพดานสัดส่วนหนี้สาธารณะและความสัมพันธ์กับความเหลื่อมล้ำผ่านงานศึกษา และผ่านบทเรียนจากประเทศญี่ปุ่น ที่แม้จะมีสัดส่วนหนี้สาธารณะต่อ GDP ในปัจจุบันสูงที่สุดในโลก แต่ก็สามารถหารายได้และเก็บภาษีกลับคืนได้มาก โดยที่มีความเหลื่อมล้ำต่ำในทวีปเอเชีย พร้อมกับการตั้งข้อสังเกตต่อไทยกับการจัดการหนี้สาธารณะว่า ใครเป็นเจ้าหนี้รัฐบาล? โครงสร้างรายรับภาครัฐเป็นอย่างไร? และในระยะสั้นและระยะยาว การใช้จ่ายหนี้สาธารณะเป็นอย่างไร?

ท้ายที่สุดแล้ว ไทยควรจะทบทวนการใช้นโยบายการคลังขยายตัวในประเด็นใดบ้าง เพื่อจัดสรรผลประโยชน์ (redistributive) ได้อย่างเป็นธรรมมากยิ่งขึ้น ไม่ให้ความเหลื่อมล้ำขยายกว้างไปมากกว่าเดิม

“หนี้สาธารณะ” คืออะไร?

เป็นเครื่องมือทางการคลังที่รัฐบาลกลางใช้เมื่อต้องการวางนโยบายการคลังขยายตัว (รายจ่ายภาครัฐมากกว่ารายได้ภาครัฐในรอบปีงบประมาณ) การก่อหนี้ที่เปรียบเสมือนการยืมเงินในอนาคตมาใช้จึงเป็นสิ่งที่หลีกเลี่ยงไม่ได้ ทว่านโยบายการคลังขยายตัวมักมีวัตถุประสงค์เฉพาะในวัฏจักรเศรษฐกิจหรือเพื่อบรรลุเป้าหมายบางอย่างของรัฐบาล เช่น การลงทุนในโครงสร้างพื้นฐานขนาดใหญ่ การกระตุ้นเศรษฐกิจเพื่อให้ประชาชนมีอำนาจซื้อมากขึ้น ความจำเป็นนั้นยิ่งทวีคูณในสถานการณ์เศรษฐกิจซบเซา โดยเฉพาะอย่างยิ่งการบรรเทาผลกระทบจากมาตรการจำกัดกิจกรรมและกิจการทางเศรษฐกิจเนื่องจากการระบาดของโรคโควิด-19 ตั้งแต่ พ.ศ. 2563

แม้เสียงวิพากษ์วิจารณ์ ความกังวล และข้อคิดเห็นจากหลากหลายฝ่ายก็ยังพรั่งพรูผ่านสื่อต่าง ๆ มากมาย สถานการณ์หนี้สาธารณะในแต่ละประเทศนั้นก็แตกต่างกันค่อนข้างมากจนอาจหาข้อสรุปร่วมได้ยาก อย่างเช่นหลายประเทศไม่มีกฎหมายกำหนดเพดานสัดส่วนหนี้สาธารณะ หรือประเทศสหรัฐอเมริกาก่อหนี้สาธารณะชนเพดานอยู่บ่อยครั้งและได้ขยายเพดานมากกว่า 10 ครั้งตั้งแต่ พ.ศ. 2523 เป็นต้นมา สำหรับสถานการณ์ในประเทศไทยขณะนี้ ดูเหมือนว่าความเห็นของนักเศรษฐศาสตร์ส่วนใหญ่ไม่ได้สะท้อนความกังวลมากนัก

ผู้เขียนขอตั้งข้อสังเกตสองประการดังนี้

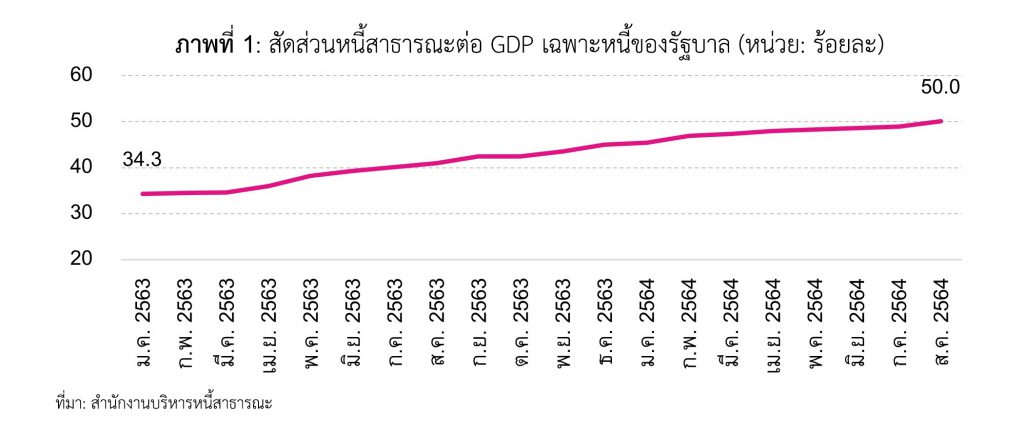

| ประการแรก ในมาตรา 4 พระราชบัญญัติการบริหารหนี้สาธารณะ พ.ศ. 2548 กล่าวว่า หนี้สาธารณะ หมายถึง “หนี้ที่กระทรวงการคลัง หน่วยงานของรัฐ หรือรัฐวิสาหกิจกู้ หรือหนี้ที่กระทรวงการคลังค้ำประกัน….” (เน้นตัวหนาและขีดเส้นใต้โดยผู้เขียน) ตรงนี้เองที่นักเศรษฐศาสตร์มักเห็นค้านว่าไม่ควรนำหนี้ของรัฐวิสาหกิจเข้ามารวมด้วย เพราะรัฐวิสาหกิจหลายองค์กรมีความสามารถในการหารายได้ ภาพที่ 1 ด้านล่างนี้แสดงให้เห็นว่าแม้สัดส่วนหนี้สาธารณะ เฉพาะ ส่วนที่รัฐบาลกู้โดยตรงจะสูงขึ้นเรื่อย ๆ โดยเฉพาะอย่างยิ่งเมื่อเกิดการระบาดของโรคโควิด-19 แต่สัดส่วนดังกล่าวยังคงที่ร้อยละ 50 เท่านั้น และส่วนใหญ่เป็นหนี้ที่มีกำหนดการชำระหนี้ในระยะยาว (มากกว่า 5 ปี คิดเป็นร้อยละ 87.4) หมายความว่ายังพอมีเวลาให้เศรษฐกิจฟื้นตัว ส่งผลให้รัฐบาลเก็บภาษีได้มากขึ้นและชำระหนี้ได้ในอนาคต

ข้อมูล: สำนักบริหารหนี้สาธารณะ / จัดทำภาพ: วีระวัฒน์ ภัทรศักดิ์กำจร

| ประการที่สอง การขยายเพดานให้สูงขึ้นเป็นการเพิ่มความยืดหยุ่นให้กับนโยบายการคลัง ซึ่งอาจต้องยอมรับว่าเป็นความจำเป็นในช่วงเวลานี้ เพดานที่ขยับสูงขึ้นอาจไม่สำคัญเท่ากับการนำหนี้สาธารณะไปใช้ให้เกิดประโยชน์กับประชาชนในวงกว้าง ประสิทธิภาพและประสิทธิผลของนโยบายที่ตามมาจากการก่อหนี้ และความสามารถในการชำระคืนในอนาคต

ผู้เขียนมีความเห็นว่าภาพของปัญหา โอกาส และผลลัพธ์ในท้ายที่สุดของการขยายเพดานหนี้สาธารณะให้สูงขึ้นในครั้งนี้ยังค่อนข้างเลือนลาง ทั้งประโยชน์ต่อประชาชน ประสิทธิภาพและประสิทธิผลล้วนเป็นผลลัพธ์ที่ต้องประเมินและวิพากษ์วิจารณ์กันต่อไปในระยะยาว ประเด็นเหล่านี้ ผู้อ่านสามารถรับชมรับฟังความคิดเห็นได้จากหลากหลายช่องทางเนื่องจากเป็นที่กล่าวถึงอย่างมากในช่วงเดือนที่ผ่านมา ดังนั้น บทความนี้จึงมีวัตถุประสงค์เพื่อตั้งข้อสังเกตในมิติที่ยังไม่มีการพูดถึงมากนักในประเทศไทย นั่นก็คือ การขยายเพดานหนี้สาธารณะต่อ GDP ในครั้งนี้อาจส่งผลต่อความเหลื่อมล้ำอย่างไร

ความสัมพันธ์ระหว่างหนี้สาธารณะกับความเหลื่อมล้ำ

หากพิจารณาเฉพาะหนี้ที่รัฐบาลกู้ รัฐบาลนั้นเป็น “ลูกหนี้” ที่ออกตราสารหนี้[1] หรือกู้เงินจากสถาบันการเงินโดยตรง ปกติการกู้ยืมนั้นต้องจ่ายผลตอบแทนให้กับ “เจ้าหนี้” เพราะถือว่าเป็นค่าเสียโอกาสของเจ้าหนี้ในการไม่ได้นำเงินไปใช้เพื่อกิจการอื่น เครื่องมือต่าง ๆ ที่รัฐบาลใช้เพื่อก่อหนี้นั้นจึงถือเป็นสินทรัพย์ประเภทหนึ่งสำหรับเจ้าหนี้ซึ่งให้ผลตอบแทนคล้ายกับการฝากเงิน แม้อัตราผลตอบแทนอาจไม่สูงเท่ากับการลงทุนในสินทรัพย์อื่น ๆ แต่ก็แลกกับความเสี่ยงที่ต่ำกว่า เพราะส่วนมากรัฐบาลเป็นผู้ค้ำประกัน

ดังนั้น หากหนี้สาธารณะเป็นสินทรัพย์ประเภทหนึ่งที่ให้ผลตอบแทนในอนาคตคล้ายกับการฝากเงิน การขยายเพดานหนี้สาธารณะยิ่งเป็นการเพิ่มจำนวนสินทรัพย์ในตลาด และอาจก่อให้เกิดปัญหาการกระจุกตัวของการถือครองและผลตอบแทนจากสินทรัพย์ (capital income) ได้ในลักษณะเดียวกันกับสินทรัพย์ของเอกชน เช่น ที่ดิน ทองคำ หุ้นสามัญ ซึ่งนับว่าเป็นปัญหาความเหลื่อมล้ำสำคัญที่ยังซุกอยู่ใต้พรมเศรษฐกิจไทย[2] และดูเหมือนจะรุนแรงที่สุดเมื่อเทียบกับความเหลื่อมล้ำในด้านอื่น ๆ ดังนั้น เราจึงต้องตีกรอบให้ชัดว่า “ความเหลื่อมล้ำ” ที่เกิดขึ้นจากการก่อหนี้สาธารณะของรัฐบาลในที่นี้ เรากำลังหมายถึงประเด็นต่าง ๆ เช่น ใครเป็นเจ้าหนี้รัฐบาล สัดส่วนและผลตอบแทนจากการถือครองสินทรัพย์เหล่านี้กระจุกตัวมากน้อยเพียงใด

กระนั้นเอง การศึกษาความเหลื่อมล้ำที่เกิดขึ้นจากการก่อหนี้สาธารณะมีความยุ่งยากกว่าความเหลื่อมล้ำของทรัพย์สินเอกชน เพราะว่ากระบวนการก่อหนี้ การใช้จ่าย และการใช้คืนหนี้เกี่ยวพันกับอีกหลายภาคส่วน เป็นต้นว่าการใช้จ่ายภาครัฐที่มาจากการก่อหนี้ไปส่งผลต่อภาคอื่น ๆ อย่างไรบ้าง และไปส่งผลให้ความเหลื่อมล้ำในด้านอื่น ๆ ปรับตัวดีขึ้นหรือแย่ลง โครงสร้างรายรับของภาครัฐที่เป็นแหล่งเงินเพื่อการใช้หนี้คืนนั้นเป็นอย่างไร การเก็บภาษีมีความก้าวหน้ามากน้อยเพียงใด ฐานภาษีชนิดต่าง ๆ เป็นอย่างไร

ในส่วนถัดไป ผู้เขียนขอแบ่งการอภิปรายข้อค้นพบจากงานศึกษาในอดีตออกเป็น 2 ลักษณะ ได้แก่ งานศึกษาที่ใช้แบบจำลองทางคณิตศาสตร์ และงานศึกษาที่อิงอยู่บนข้อมูลจริง

| งานศึกษาที่ใช้แบบจำลองทางคณิตศาสตร์ ประเมินผลลัพธ์ด้านความเหลื่อมล้ำจากการก่อหนี้สาธารณะนั้น ส่วนใหญ่ฉายภาพนัยเชิงนโยบายแตกต่างกันออกไปตามความสนใจของผู้ศึกษาและตัวแปรที่นำมาใช้ในแบบจำลอง

อาทิ Vogel (2557) ใช้แบบจำลองที่ปรับแต่ง (calibrate) ให้คล้ายกับระบบเศรษฐกิจของสหรัฐอเมริกา เขาเสนอว่าหากรัฐบาลเลือกสะสมทุนแทนการก่อหนี้จะส่งผลดีต่อชนชั้นล่างและกลางในระบบเศรษฐกิจผ่านนโยบายจำพวกเงินโอนและระดับค่าจ้างที่แท้จริงที่สูงขึ้น สองกลุ่มนี้จะไม่เสียประโยชน์จากผลตอบแทนของสินทรัพย์มากเท่ากับชนชั้นบน

Borissov and Kalk (2562) พบว่า จากแบบจำลองที่พวกเขาใช้ ระบบเศรษฐกิจจะเข้าสู่ดุลยภาพที่มีความเท่าเทียมกันมากขึ้น (egalitarian) หากสัดส่วนหนี้สาธารณะน้อยลง แต่ในทางกลับกัน หากสัดส่วนหนี้สาธารณะเพิ่มขึ้น ระบบเศรษฐกิจจะเข้าสู่ดุลยภาพที่แบ่งคนออกเป็นสองชนชั้นที่ความเท่าเทียมกันขยายถ่างออกห่างจากกันมากขึ้น

Maebayashi and Konishi (2562) พบว่า สัดส่วนหนี้สาธารณะที่สูงขึ้นส่งผลให้ความเหลื่อมล้ำสูงขึ้นด้วยเช่นกัน คล้ายกันกับงานศึกษาของ Chatzouz (2563) แต่งานศึกษานี้ เพิ่มมิติของการเบียดขับจากการใช้จ่ายภาครัฐ[3] (crowding-out effect) และพบว่าเป็นกลไกสำคัญที่ก่อให้เกิดความเหลื่อมล้ำ

| งานศึกษาที่อิงอยู่บนข้อมูลจริงนั้นมีจำนวนน้อยกว่าด้วยข้อจำกัดในการหาข้อมูล ยกตัวอย่างเช่น Azzimonti, Francisco and Quadrini (2555) วิเคราะห์ข้อมูลในระดับมหภาคของกลุ่มประเทศ OECD และพบว่าตัวแปรสัดส่วนหนี้สาธารณะกับตัวแปรสัดส่วนความมั่งคั่งของกลุ่มที่ร่ำรวยที่สุดร้อยละ 1 มีความสัมพันธ์ในทิศทางเดียวกัน Amoureux (2557) ศึกษาหนี้สาธารณะในสหราชอาณาจักรช่วงศตวรรษที่ 19 (พ.ศ. 2344 – 2443) เขาพบว่าความมั่งคั่งของกลุ่มคนอีกร้อยละ 90 ล่าง ถูกถ่ายโอนไปสู่กลุ่มที่ร่ำรวยที่สุดร้อยละ 1 ผ่านการจ่ายหนี้สาธารณะ เนื่องจากภาษีที่นำมาใช้จ่ายหนี้คืนนั้น มาจากภาษีฐานบริโภค (consumption taxes) เป็นสำคัญ ไม่ใช่ภาษีบุคคลธรรมดาหรือภาษีนิติบุคคลที่มีอัตราก้าวหน้า

นอกจากนั้น Hager (2559) ศึกษาความสัมพันธ์ดังกล่าวในประเทศสหรัฐอเมริกาและมีข้อค้นพบน่าสนใจหลายประการ อาทิ ในช่วงทศวรรษ 1880 (พ.ศ. 2423 – 2432) “ชนชั้นพันธบัตร” (Bondholding class) ได้ก่อกำเนิดขึ้นแล้ว เพราะสัดส่วนการถือครองพันธบัตรตกอยู่ในคนเพียงหยิบมือ (กลุ่มคนที่ถือครองพันธบัตรมูลค่ามากที่สุดมีเพียงร้อยละ 1.4 แต่คิดเป็นมูลค่าทั้งหมดถึงร้อยละ 48 ตั้งแต่ทศวรรษ 1920 (พ.ศ. 2463 – 2472) เป็นต้นมา สัดส่วนความมั่งคั่งของกลุ่มที่ร่ำรวยที่สุดร้อยละ 1 มีความสัมพันธ์กันอย่างแนบชิดกับสัดส่วนการถือครองหนี้สาธารณะ ยิ่งไปกว่านั้น บริษัทยักษ์ใหญ่เติบโตมากในช่วงหลังทศวรรษ 1980 (พ.ศ. 2523 – 2532) บริษัทยักษ์ใหญ่เหล่านี้เป็นเจ้าหนี้ของรัฐบาลมากขึ้นจากร้อยละ 66 เป็นร้อยละ 82 และเมื่อเจาะไปดูว่าบริษัทในอุตสาหกรรมใดที่เป็นเจ้าหนี้รัฐบาล ก็พบว่ากลุ่มธุรกิจการเงิน ประกันภัย และอสังหาริมทรัพย์เป็นเจ้าหนี้รัฐบาลรวมกันกว่าร้อยละ 97

Hager เสนอว่าความเหลื่อมล้ำอาจทุเลาลงได้หากผลประโยชน์ที่ตกเป็นของบริษัทยักษ์ใหญ่ไปอยู่กับกองทุนที่สร้างสวัสดิการให้ควรจำนวนมากอย่างประกันสังคม Medicaid Medicare หรือกองทุนเงินบำนาญ[4]

ด้วยข้อจำกัดด้านข้อมูลที่เผยแพร่ต่อสาธารณะในประเทศไทย ประกอบกับความซับซ้อนที่เกี่ยวพันกันในประเด็นต่าง ๆ เหล่านี้ ผู้เขียนจึงขอเน้นย้ำว่า ในส่วนถัดไปจะเป็นการอภิปรายข้อสังเกตในประเด็นต่าง ๆ ที่สามารถนำมาใช้เป็นกรอบการพิจารณาได้บางส่วนเท่านั้นจากงานศึกษาข้างต้น ประเด็นเหล่านี้ประกอบด้วย

- ใครเป็นเจ้าหนี้รัฐบาล

- โครงสร้างรายรับภาครัฐ (ที่จะต้องนำไปจ่ายดอกเบี้ยและเงินต้นในอนาคต) มาจากแหล่งใดเป็นสำคัญ และ

- การใช้จ่ายหนี้สาธารณะ

ข้อสังเกตสถานการณ์ในประเทศไทย

01

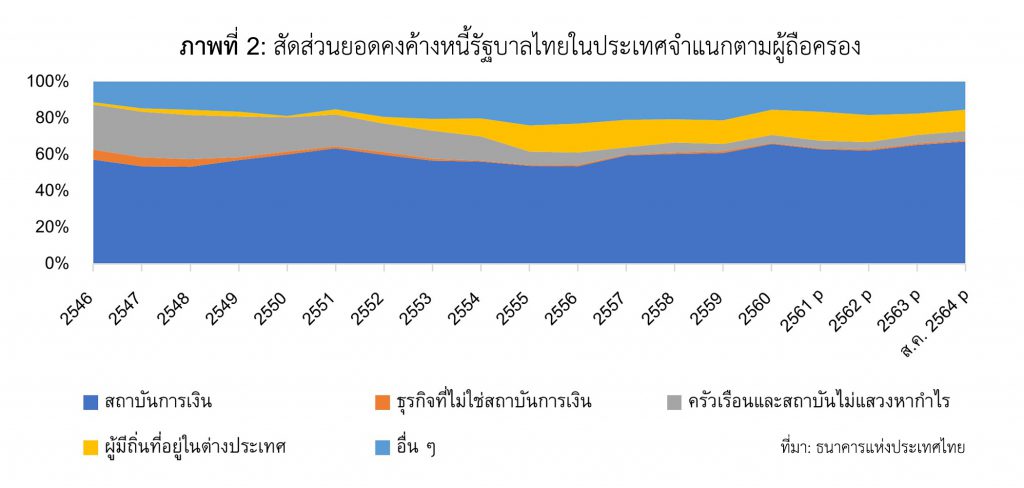

ข้อสังเกตประการแรกนั้นคือ “ผู้ถือครองหนี้สาธารณะ” ภาพที่ 2 แสดงให้เห็นว่าสัดส่วนการถือครองนั้นเป็นของสถาบันการเงินเป็นส่วนใหญ่ราวร้อยละ 60 สัดส่วนผู้ถือครองที่ขยายตัวขึ้น คือผู้มีถิ่นที่อยู่ในต่างประเทศ สวนทางกับกลุ่มครัวเรือนและสถาบันไม่แสวงหากำไรและกลุ่มธุรกิจที่ไม่ใช่สถาบันการเงิน หากเจาะลงไปในกลุ่ม “อื่น ๆ” นั้นจะพบว่าธนาคารแห่งประเทศไทยและรัฐบาลกลาง[5] เป็นเจ้าหนี้ในสัดส่วนที่สูงที่สุด ในขณะที่สัดส่วนของรัฐบาลท้องถิ่นนั้นต่ำมาก

ข้อมูล: ธนาคารแห่งประเทศไทย / จัดทำภาพ: วีระวัฒน์ ภัทรศักดิ์กำจร

หมายเหตุ:

(1) หนี้รัฐบาลประกอบด้วยพันธบัตรรัฐบาล ตั๋วสัญญาใช้เงิน ตั๋วเงินคลัง และเงินกู้จากสถาบันการเงินรับฝากเงิน

(2) สถาบันการเงินประกอบด้วยสถาบันการเงินรับฝากเงิน และสถาบันการเงินอื่น

(3) อื่น ๆ หมายถึง ธนาคารแห่งประเทศไทย รัฐบาลกลาง รัฐบาลท้องถิ่น และรัฐวิสาหกิจที่ไม่ใช่สถาบันการเงิน

จากภาพนี้จะเห็นได้ว่า โครงสร้างผู้ถือครองหนี้สาธารณะแตกต่างกับประเทศสหรัฐอเมริกาในแง่ของธุรกิจที่ไม่ใช่สถาบันการเงิน อย่างไรก็ตาม ความกังวลน่าจะอยู่สัดส่วนการถือครองของสถาบันการเงินที่สูงมาก เมื่อเทียบกับครัวเรือนและสถาบันไม่แสวงหากำไรซึ่งมีแนวโน้มลดลง สถาบันการเงินเหล่านี้ “ลงทุน” ในหนี้สาธารณะด้วยการสร้างเครื่องมือต่าง ๆ เช่น กองทุนรวม กองทุนรวมเพื่อส่งเสริมการออมระยะยาว (SSF) กองทุนรวมเพื่อการเลี้ยงชีพ (RMF) ที่ประชาชนทั่วไปสามารถซื้อเพื่อเป็นเจ้าของหน่วยลงทุนได้

เราอาจมองว่าการลงทุนของสถาบันการเงินเหล่านี้เป็นผลพวงจากการระดมทุนของประชาชนทั่วไปซึ่งผลประโยชน์ก็กลับมาที่ประชาชนในท้ายที่สุด แต่ข้อควรระวังก็คือ สัดส่วนของการถือครองกองทุนเหล่านี้เมื่อแยกตามชั้นรายได้ แน่นอนว่ากลุ่มที่มีรายได้สูงย่อมมีอำนาจซื้อหน่วยลงทุนเหล่านี้มากกว่า และยังมีแรงจูงใจที่จะซื้อหน่วยลงทุนเหล่านี้เนื่องจากเหตุผลด้านการลดหย่อนภาษี อธิภัทร มุทิตาเจริญ (2560) พบว่า การลดหย่อนภาษีเป็น “ค่าใช้จ่ายซ่อนเร้น” ที่คิดเป็นสัดส่วนร้อยละ 45 ของรายจ่ายภาษีทั้งหมด และร้อยละ 30 ของรายจ่ายภาษีตกเป็นผลประโยชน์ของกลุ่มผู้เสียภาษีที่ร่ำรวยที่สุดร้อยละ 5 เท่านั้น[6] กล่าวโดยสรุปก็คือ กลุ่มคนรวยได้ประโยชน์ทั้งจากการลงทุนและการลดหย่อนภาษีในเวลาเดียวกัน

02

ข้อสังเกตประการที่สองก็คือ โครงสร้างรายรับภาษีของประเทศไทยมาจาก “ภาษีฐานการบริโภค” เป็นสำคัญ หากดูข้อมูลของธนาคารโลกในปี พ.ศ. 2562 จะพบว่าสัดส่วนของภาษีฐานการบริโภคคิดเป็นประมาณร้อยละ 40 ของรายรับภาษีทั้งหมด ซึ่งสูงกว่าค่าเฉลี่ยของทุกประเทศที่มีข้อมูลที่ร้อยละ 32 ในทางกลับกัน ภาษีที่จัดเก็บจากฐานรายได้มีสัดส่วนที่เล็กกว่า คิดเป็นประมาณร้อยละ 30 ประเด็นนี้ค่อนข้างซับซ้อน เนื่องจากต้องพิจารณาตั้งแต่ประโยชน์จากการลดหย่อนภาษี ดอกผลที่ได้จากหนี้สาธารณะ และภาระภาษีของแต่ละช่วงชั้นรายได้ แม้จะไม่สามารถเจาะลึกให้ลึกลงไปมากกว่านี้ แต่โดยทั่วไปแล้ว ภาษีที่เก็บจากฐานรายได้เป็นเครื่องมือที่ใช้เกลี่ยให้การกระจายรายได้เท่าเทียมกัน (redistributive tax) ได้ดีกว่าภาษีที่เก็บจากฐานการบริโภค

03

ข้อสังเกตประการสุดท้าย การก่อหนี้สาธารณะเพิ่มขึ้นจากการออกพระราชกำหนดให้อำนาจกระทรวงการคลังกู้เงินเพื่อใช้จ่ายในยามวิกฤตโรคระบาดโควิด-19 นั้น มีวัตถุประสงค์หลักเพื่อถ่ายโอนอำนาจซื้อไปยังประชาชนผ่านโครงการอย่างเราไม่ทิ้งกัน เราชนะ คนละครึ่ง และกระตุ้นการจับจ่ายใช้สอยอย่างโครงการเราเที่ยวด้วยกัน ยิ่งใช้ยิ่งได้ (และยังมีการให้ความช่วยเหลือผ่านช่องทางอื่น ๆ ไม่ว่าจะเป็นบัตรสวัสดิการแห่งรัฐ การลดค่าน้ำค่าไฟ การลดเงินสมทบเข้ากองทุนประกันสังคม ฯลฯ) โครงการเหล่านี้ล้วนแต่บรรลุเป้าหมาย “การเยียวยาผลกระทบทางเศรษฐกิจระยะสั้น” แต่ยังมองไม่เห็น “แผนระยะยาว” ในการรับมือกับโครงสร้างเศรษฐกิจและการเปลี่ยนแปลงอย่างมหาศาลในช่วงการระบาดนี้ ความคิดเห็นของผู้เชี่ยวชาญแทบทุกศาสตร์ยอมรับร่วมกันว่าวิกฤตครั้งนี้เป็นตัวเร่งให้ภาพความเหลื่อมล้ำในประเทศไทยปรากฏชัด และการก่อหนี้สาธารณะเพิ่มขึ้นอาจเพิ่มความเสี่ยงต่อปัญหาความเหลื่อมล้ำในระยะยาวซึ่งส่งผลต่อการบรรลุเป้าหมายการพัฒนาที่ยั่งยืนอย่างหลีกเลี่ยงไม่ได้

· · ·

ข้อเสนอแนะและสิ่งที่ต้องทบทวน

“รายได้ก่อนหักภาษีในประเทศพัฒนาแล้วกับประเทศกำลังพัฒนาเหลื่อมล้ำไม่ต่างกันนัก แต่รายได้หลังหักภาษีนั้น ประเทศพัฒนาแล้วเหลื่อมล้ำต่ำกว่ามาก แสดงให้เห็นถึงประสิทธิผลของเครื่องมือทางการคลังในการลดความเหลื่อมล้ำยังเพิ่มขึ้นได้อีก”

เป้าหมายการพัฒนาที่ยั่งยืนที่เกี่ยวข้องกับประเด็นในบทความนี้ได้แก่ เป้าหมายที่ 1 การขจัดความยากจน เป้าหมายที่ 8 การเติบโตทางเศรษฐกิจและงานที่มีคุณค่า และเป้าหมายที่ 10 การลดความเหลื่อมล้ำภายในและระหว่างประเทศ แต่หากเศรษฐกิจไทยต้องเผชิญความเสี่ยงจากประเด็นต่าง ๆ ที่ได้กล่าวไว้ข้างต้น การจัดสรรผลประโยชน์ทางเศรษฐกิจอาจไม่ตกกับคนหมู่มาก การบรรลุเป้าหมายดังกล่าวอย่างยั่งยืนย่อมเป็นสิ่งที่ทำได้ยาก หนำซ้ำปัญหาความเหลื่อมล้ำจะเป็นปัญหาที่ท้าทายและย้อนกลับ (reverse) ได้อย่างยากลำบาก และจะนำมาซึ่งปัญหาความเปราะบางในสังคมไทยในระยะยาว

หากมองว่าการขยายเพดานสัดส่วนหนี้สาธารณะเป็นสิ่งที่หลีกเลี่ยงไม่ได้ในสถานการณ์ปัจจุบัน แต่ทว่าการจัดการหนี้สาธารณะล้วนมีทางเลือกทั้งสิ้น ถ้าเราลองถอดบทเรียนจากประเทศญี่ปุ่น ซึ่งเป็นหนึ่งในประเทศที่มีความเหลื่อมล้ำต่ำในทวีปเอเชีย แต่มีสัดส่วนหนี้สาธารณะต่อ GDP ในปัจจุบันสูงที่สุดในโลก (ประมาณร้อยละ 266) นั้น จะพบว่าเจ้าหนี้ใหญ่ของรัฐบาลในปี พ.ศ. 2560 คือ ธนาคารกลางญี่ปุ่น คิดเป็นสัดส่วนกว่าร้อยละ 50 สถาบันการเงินและธุรกิจประกันเป็นเจ้าหนี้รัฐบาลเพียงร้อยละ 35 ในสัดส่วนนี้นับรวม Japan Post Holdings อยู่ด้วย ซึ่งแม้ว่าจะถูกแปลงสภาพเป็นของเอกชนไปแล้ว แต่รัฐบาลญี่ปุ่นยังมีหุ้นส่วนอยู่ ส่วนเจ้าหนี้อีกร้อยละ 7 ได้แก่ กองทุนบำนาญของรัฐและเอกชน ดอกผลส่วนใหญ่จากการก่อหนี้สาธารณะจึงกลับไปเป็นของแผ่นดิน และอาจเป็นสาเหตุหนึ่งที่ทำให้การก่อหนี้สาธารณะจำนวนมหาศาลไม่ส่งผลต่อความเหลื่อมล้ำในญี่ปุ่นมากนัก

ในขณะเดียวกัน หนี้สาธารณะไม่ใช่แหล่งกำเนิดเดียวของความเหลื่อมล้ำ มาตรการทางการคลังของประเทศไทยนั้นยังพัฒนาได้ในแง่ของ “ขนาดและความก้าวหน้า (progressive) ของอัตราภาษี” ในแง่ของขนาด ข้อมูลจากธนาคารโลกในปี พ.ศ. 2562 พบว่า รัฐบาลไทยมีรายรับเพียงร้อยละ 14 เมื่อเทียบกับ GDP ซึ่งน้อยกว่าค่าเฉลี่ยของโลก ในแง่ของความก้าวหน้า ควรลดการให้น้ำหนักภาษีฐานการบริโภค พิจารณาเรื่องอัตราก้าวหน้าของภาษีฐานรายได้ควบคู่ไปกับสิทธิในการลดหย่อน รวมถึงภาษีประเภทที่เข้าไปจัดการกับความเหลื่อมล้ำโดยตรงอย่างภาษีที่ดินและสิ่งปลูกสร้างที่ยังต้องเผชิญกับปัญหาในการตีความและการบังคับใช้ ภาษีรายรับจากทุน (capital gain tax) ที่ได้รับการเสนอมาเกือบทศวรรษแต่ยังไม่เกิดความคืบหน้า

องค์การการเงินระหว่างประเทศเคยทำการศึกษาไว้ในปี พ.ศ. 2560 และพบว่า รายได้ก่อนหักภาษีในประเทศพัฒนาแล้วกับประเทศกำลังพัฒนาเหลื่อมล้ำไม่ต่างกันนัก แต่รายได้หลังหักภาษีนั้นประเทศพัฒนาแล้วเหลื่อมล้ำต่ำกว่ามาก แสดงให้เห็นถึงประสิทธิผลของเครื่องมือทางการคลังในการลดความเหลื่อมล้ำยังเพิ่มขึ้นได้อีก หากประเทศเรามีเจตจำนงที่ตั้งมั่นและเลือกใช้นโยบายให้เหมาะสมเพื่อให้เครื่องมือเหล่านี้จัดสรรผลประโยชน์ (redistributive) ได้อย่างเป็นธรรมมากยิ่งขึ้น

ประเด็นดังกล่าวเกี่ยวข้องกับ

#SDG1 ขจัดความยากจน

– (1.1) ขจัดความยากจนทั้งหมด ซึ่งในปัจจุบันวัดจากคนที่มีค่าใช้จ่ายดำรงชีพรายวันต่ำกว่า 1.90 ดอลลาร์สหรัฐ* ต่อวัน ภายในปี 2573

– (1.4) หลักประกันว่าชายและหญิงทุกคน โดยเฉพาะกลุ่มที่ประสบปัญหาความยากจนและเปราะบาง มีสิทธิอย่างเท่าเทียมในการเข้าถึงทรัพยากร การเข้าถึงบริการขั้นพื้นฐาน การเป็นเจ้าของและควบคุมเหนือที่ดินและอสังหาในรูปแบบอื่น มรดก ทรัพยากรธรรมชาติ เทคโนโลยีใหม่ที่เหมาะสม และบริการทางการเงิน ซึ่งรวมถึงระบบการเงินระดับฐานราก (microfinance) ภายในปี 2573

#SDG8 การเติบโตทางเศรษฐกิจและงานที่มีคุณค่า

– (8.1) ทำให้การเติบโตทางเศรษฐกิจต่อหัวประชากรมีความยั่งยืนตามบริบทของประเทศ ให้ผลิตภัณฑ์มวลรวมในประเทศขยายตัว

– (8.3) ส่งเสริมนโยบายที่มุ่งการพัฒนาที่สนับสนุนกิจกรรมที่มีประสิทธิภาพ การสร้างงานที่สมควร ความเป็นผู้ประกอบการ ความสร้างสรรค์และนวัตกรรม และส่งเสริมการเกิดและการเติบโตของวิสาหกิจรายย่อย ขนาดเล็ก และขนาดกลาง ซึ่งรวมถึงผ่านทางการเข้าถึงบริการทางการเงิน

#SDG10 ลดความเท่าเทียมภายในประเทศและระหว่างประเทศ

– (10.1) ส่งเสริมการเติบโตของรายได้ในกลุ่มประชากรร้อยละ 40 ที่ยากจนที่สุดอย่างต่อเนื่อง ในอัตราที่สูงกว่าค่าเฉลี่ยของประเทศ ภายในปี 2573

– (10.4) เลือกใช้นโยบาย โดยเฉพาะนโยบายการคลัง ค่าจ้าง และการคุ้มครองทางสังคม และให้บรรลุความเสมอภาคยิ่งขึ้นอย่างต่อเนื่อง

.

โดยการใช้มาตรการทางภาษี ยังมีปรากฎอยู่ใน #SDG17 หุ้นส่วนเพื่อการพัฒนาที่ยั่งยืน ด้วย

– (17.1) ส่งเสริมการระดมทรัพยากรภายในประเทศ (รวมถึงผ่านทางการสนับสนุนระหว่างประเทศไปยังประเทศกำลังพัฒนา) เพื่อพัฒนาขีดความสามารถภายในประเทศในการเก็บภาษีและรายได้ของอื่นๆ ของรัฐ

ถิรพร สิงห์ลอ – พิสูจน์อักษร

[1] ตราสารหนี้เป็นเครื่องมือในการกู้ยืมที่รัฐบาลจะจ่ายดอกผลให้ในแต่ละช่วงเวลา และจ่ายเงินต้นให้เมื่อครบกำหนด เช่น พันธบัตรรัฐบาล ตั๋วสัญญาใช้เงิน ตั๋วเงินคลัง

[2] ยกตัวอย่างเช่น ความเหลื่อมล้ำในการถือครองที่ดิน จากงานศึกษาของดวงมณี เลาวกุล และการวิเคราะห์ความเหลื่อมล้ำของทรัพย์สิน จากงานศึกษาของธนสักก์ เจนมานะ ผู้ที่สนใจสามารถอ่านสรุปใจความสำคัญของประเด็นดังกล่าวได้จาก https://www.the101.world/inequality-in-the-21st-century/ และ https://thematter.co/social/land-inequality/125207 ตามลำดับ

[3] ตัวอย่าง crowding-out effect ของการก่อหนี้สาธารณะเพิ่มขึ้น เช่น การลงทุนโดยภาครัฐอาจส่งผลให้ภาคเอกชนไม่ลงทุนในสินค้าหรือบริการเดียวกันนั้น หรือการออกพันธบัตรรวมถึงการใช้นโยบายการคลังขยายตัวเป็นปัจจัยที่กดดันให้อัตราดอกเบี้ยสูงขึ้น ซึ่งส่งผลต่อการลงทุนภาคเอกชนที่ลดลง

[4] ข้อมูลในงานศึกษานี้มีถึงปี ค.ศ. 2010 ซึ่งปัจจุบันโครงสร้างการถือครองหนี้สาธารณะในประเทศสหรัฐอเมริกาอาจเปลี่ยนแปลงไปแล้ว

[5] รัฐบาลกลางในที่นี้หมายถึงหน่วยงานหรือกองทุนที่ดำเนินงานผ่านนโยบายรัฐ เช่น กองทุนประกันสังคม หรือกองทุนอื่น ๆ ซึ่งมีความจำเป็นต้องจ่ายผลตอบแทนในอนาคต ดังนั้น หากกล่าวให้ชัด กลุ่มนี้หมายถึงรยางค์ของรัฐบาลกลาง (intra-government) เสียมากกว่า

[6] งานศึกษานี้ดูเรื่องการกระจายของกองทุนรวมระยะยาว (LTF) และ กองทุนรวมเพื่อการเลี้ยงชีพ (RMF) ก่อนที่จะมีการยกเลิก LTF ไปและมีกองทุนเพื่อส่งเสริมการออมระยะยาว (SSF) เข้ามาแทนที่ ความแตกต่างสำคัญระหว่าง LTF และ SSF คือระยะเวลาการถือครองไม่น้อยกว่า 7 ปีปฏิทิน และ 10 ปีนับจากวันที่ซื้อตามลำดับ

เอกสารอ้างอิง

Amoureux, V. (2014). Public Debt and its Unequalizing Effects: Explorations from the British Experience in the Nineteenth Century. Paris School of Economics.

Azzimonti, M., Francisco, E., & Quadrini, V. (2012). Financial Globalization, Inequality, and the Raising of Public Debt. Retrieved from Federal Reserve Bank of Philadelphia.

Borissov, K., & Kalk, A. (2019). Public Debt, Positional Concerns, and Wealth Inequality. Journal of Economic Behavior and Organization.

Gaspar, V., & Garcia-Escribano, M. (2017). Inequality: Fiscal Policy Can Make the Difference. Retrieved October 19, 2021, from IMFBlog: https://blogs.imf.org/2017/10/11/inequality-fiscal-policy-can-make-the-difference/

Hager, S. B. (2016). Public Debt, Inequality, and Power: The Making of a Modern Debt State. California, USA: University of California Press.

Maebayashi, N., & Konishi, K. (2019). Sustainability of Public Debt and Inequality in a General Equilibrium Model. Macroeconomic Dynamics, 1-22.

Moustafa Chatzouz. (2020). Public Debt and Wealth Inequality. United Kingdom.

The World Bank. (n.d.). Tax Revenue (% of GDP). Retrieved October 19, 2021, from The World Bank: https://data.worldbank.org/indicator/GC.TAX.TOTL.GD.ZS

Vogel, E. (2014). Optimal Level of Government Debt Matching Wealth Inequality and the Fiscal Sector. Retrieved from European Central Bank.

ธนาคารแห่งประเทศไทย. (30 กันยายน 2564). ยอดคงค้างหนี้รัฐบาลในประเทศจำแนกตามผู้ถือครอง. เรียกใช้เมื่อ 19 ตุลาคม 2564 จาก ธนาคารแห่งประเทศไทย: https://www.bot.or.th/App/BTWS_STAT/statistics/BOTWEBSTAT.aspx?reportID=40&language=TH

สำนักงานบริหารหนี้สาธารณะ. (สิงหาคม 2564). ภาพรวมหนี้สาธารณะ. เรียกใช้เมื่อ 19 ตุลาคม 2564 จาก สำนักงานบริหารหนี้สาธารณะ: https://www.pdmo.go.th/th/public-debt/debt-outstanding อธิภัทร มุทิตาเจริญ. (12 กันยายน 2560). การหักลดหย่อนภาษีเงินได้บุคคลธรรมดา: รายจ่ายซ่อนเร้นของรัฐ. เรียกใช้เมื่อ 19 ตุลาคม 2564 จาก The101.World: https://www.the101.world/tax-expenditure/

Last Updated on ธันวาคม 4, 2021